This post is also available in:

![]() English

English ![]() 简体中文 (Chinese (Simplified))

简体中文 (Chinese (Simplified))

Perlukah Saya Mendaftar Bagi GST di Malaysia?

Cukai Barang & Perkhidmatan (GST) merupakan cukai pelbagai peringkat ke atas penggunaan domestik. GST dikenakan ke atas semua pembekalan barangan dan perkhidmatan bercukai di Malaysia melainkan ianya dikecualikan secara khusus. GST turut dikenakan ke atas barangan dan perkhidmatan yang diimpot ke Malaysia.

Siapa yang perlu mendaftar di bawah GST?

Mana-mana pihak yang membuat pembekalan bercukai untuk tujuan perniagaan dan nilai eksklusif GST cukai perolehan untuk bekalan bagi tempoh 12 bulan atau kurang melebihi nilai RM500,000 perlu membuat pendaftaran GST.

Walau bagaimanapun, perniagaan dengan perolehan bercukai sebanyak RM500,000 dan ke bawah, walaupun tidak dikehendaki berdaftar, boleh memilih untuk memohon pendaftaran secara sukarela.

Apakah Pembekalan Bercukai?

Pembekalan bercukai adalah penawaran yang dipertimbangkan dan ia merangkumi pembekalan berkadar standard dan sifar. Bekalan tanpa pertimbangan juga boleh dianggap sebagai pembekalan. Bagaimanapun, pembekalan bercukai tertentu tidak dianggap sebagai pembekalan untuk tujuan GST. Sila rujuk Panduan Pembekalan GST untuk maklumat lanjut mengenai pelbagai jenis pembekalan.

Bagaimana Mengira Jumlah Perolehan Bercukai?

Perolehan bercukai bermaksud jumlah nilai pembekalan bercukai untuk tempoh dua belas (12) bulan tidak termasuk jumlah GST.

Berkuatkuasa 1 Januari 2017, penetapan perolehan bercukai untuk tujuan pendaftaran GST perlu termasuk semua pembekalan barangan dan perkhidmatan yang boleh dikenakan cukai, iaitu pembekalan berkadar standard, pembekalan berkadar sifar, pembekalan yang disifatkan (deemed supply) serta pembekalan yang tidak diambil kira. Bagaimanapun, pembekalan bercukai berikut tidak akan dimasukkan:

(a) pelupusan aset modal akibat pemberhentian perniagaan;

(b) perkhidmatan yang diimport;

(c) pembekalan yang dibuat berhubung dengan Skim Penggudangan;

(d) pembekalan barangan yang dibuat di dalam atau antara kawasan yang ditetapkan;

(e) pembekalan yang dibuat oleh prinsipal asing atau penerima di bawah Skim Pengilangan Tol yang Diluluskan; dan

(f) pembekalan barangan yang dibuat di dalam atau antara zon bebas.

Kaedah yang digunakan untuk pengiraan perolehan bercukai bergantung kepada kategori orang, contohnya pemilikan tunggal, perkongsian atau syarikat.

| Category of Person | Taxable Turnover |

|---|---|

| A company | the value of all taxable supplies made by that company |

| A company with divisions or branches | the value of all taxable supplies from all divisions and branches (We allow branch registration only IF the company itself is already registered, i.e either mandatory registration or voluntary registration. Sec 30 requires the company to fulfill 6 conditions before approval for branch registration is allowed) |

| A sole proprietor/ an individual | the value of all taxable supplies of his business |

| A partnership | the value of all taxable supplies by the partnership |

| A single taxable person | the value of all taxable supplies by the business entities registered as a single taxable person |

| A joint venture | the value of all taxable supplies made by the joint venture |

| A foreign principal | the value of all taxable supplies made in Malaysia by the foreign principal |

Perolehan bercukai untuk tempoh dua belas (12) bulan boleh ditentukan berdasarkan samada kaedah sejarah atau masa hadapan.

Kaedah Sejarah adalah berdasarkan nilai pembekalan bercukai dalam mana-mana bulan ditambah dengan nilai pembekalan bercukai selama sebelas(11) bulan sebelum bermulanya bulan itu. Penentuan kaedah sejarah diterangkan seperti dalam Rajah di bawah.

Kaedah Sejarah

Di hujung bulan Mei 2016, nilai pembekalan bercukai untuk bulan Mei ialah RM100,000 dan nilai pembekalan bercukai bagi sebelas (11) bulan ke belakang (iaitu dari Jun 2015 hingga April 2016) adalah RM400,200. Jumlah nilai (perolehan bercukai tahunan) bagi semua pembekalan bercukai adalah RM500,200. Perolehan bercukai telah melebihi ambang (threshold) bermula dari 1 Jun 2016 dan perniagaan itu berdaftar untuk GST dalam masa dua puluh lapan (28) hari dari tarikh tersebut, iaitu 1 Jun 2016. Tarikh berkuatkuasa pendaftaran GST adalah 1 Julai 2016 (hari pertama bulan berikutnya selepas berakhir liabiliti dua puluh lapan hari) kerana perolehan kena cukai tahunan melebihi had ambang (threshold) pada 31 Mei 2016.

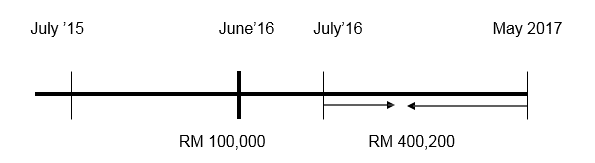

Bagi Kaedah Masa Hadapan, perolehan kena cukai adalah berdasarkan kepada nilai pembekalan bercukai dalam mana-mana bulan ditambah dengan nilai jangkaan pembekalan bercukai bagi sebelas (11) bulan selepas bulan berikutnya. Perniagaan akan mempunyai alasan yang munasabah untuk mengharapkan perolehan kena cukainya melebihi ambang (threshold) sekiranya ia menandatangani kontrak bertulis untuk membekalkan barang atau perkhidmatan yang boleh dikenakan cukai. Penentuan kaedah masa depan dijelaskan seperti dalam Rajah di bawah.

Kaedah Masa Hadapam

Sekiranya pada akhir bulan Jun 2016, nilai pembekalan bercukai bagi bulan Jun ialah RM100,000 dan bekalannya untuk sebelas (11) bulan sebelumnya (iaitu dari Julai 2015 hingga Mei 2016) tidak mencapai ambang (threshold), perolehan yang dijangkakan harus dilihat dari Julai 2016 hingga Mei 2017. Oleh kerana pembekalannya yang bercukai untuk bulan Jun 2016 adalah RM100,000, sekiranya pembekal secara munasabah mengharapkan perolehannya untuk sebelas bulan berikutnya (iaitu dari Julai 2016 hingga Mei 2017) melebihi RM400,000, maka perniagaan boleh didaftarkan bagi GST dalam masa 28 hari dari berakhirnya bulan Jun 2016, iaitu dari 1 Julai 2016 hingga 28 Julai 2016. Tarikh berkuatkuasa pendaftaran GST adalah 1 Ogos 2016 (hari pertama dari tarikh bulan berikutnya selepas berakhir liabiliti dua puluh lapan hari) kerana perolehan kena cukai tahunan telah melebihi had ambang (threshold) pada 30 Jun 2016.

Bilakah Anda Perlu Mendaftar Untuk GST?

Anda mesti memohon pendaftaran GST dalam masa 28 hari dari tarikh perolehan bercukai tahunan melebihi RM500,000 (ditentukan berdasarkan samada kaedah sejarah atau masa hadapan).

Tarikh pendaftaran berkuatkuasa adalah pada hari pertama bulan berikutnya selepas tamat liabiliti dua puluh lapan hari.

Anda perlu mengemukakan permohonan untuk pendaftaran CBP pada atau sebelum tarikh yang sepatutnya untuk mengelakkan penalti kerana pemberitahuan lewat mengenai liabiliti anda untuk pendaftaran GST.

Apakah Akibat Pendaftaran GST Lewat?

Seseorang yang lewat memohon untuk pendaftaran akan dikenakan penalti pendaftaran lewat bermula dari tarikh pendaftaran sepatutnya dilakukan kepada tarikh sebelum pendaftaran dilakukan, dan tempoh ini dirujuk sebagai tempoh pendaftaran lewat. Penalti pendaftaran lewat akan dikenakan mengikut jadual berikut:

| Late registration period (Days) | Amount of penalty (RM) |

|---|---|

| 1 – 30 | 1,500 |

| 31 – 60 | 3,000 |

| 61 – 90 | 4,500 |

| 91 – 120 | 6,000 |

| 121 – 150 | 7,500 |

| 151 – 180 | 9,000 |

| 181 - 210 | 10,500 |

| 211 - 240 | 12,000 |

| 241 – 270 | 13,500 |

| 271 – 300 | 15,000 |

| 301 - 330 | 16,500 |

| 331 – 360 | 18,000 |

| Exceeding 360 | 20,000 |

Pendaftar lewat dikehendaki mengemukakan penyata cukai mengikut tempoh kena cukai yang diberikan kepadanya, iaitu bulanan atau suku tahunan. Tempoh bercukai yang pertama akan bermula dari tarikh pendaftaran sepatutnya dilakukan.